Selleks, et müüa ettevõtet õiglase hinnaga, on vaja teha müügieelne ettevalmistus. See protsess on müüja jaoks mahukam kui ostja jaoks.

Müüja jaoks koosneb müügieelne ettevalmistus järgmisest:

- ettevõtte müügieelne kontroll (müüja due diligence)

- müügieelsed maksukonsultatsioonid

- vajadusel ettevõtte reorganiseerimine (jagunemine, ühendamine jne)

- ostja jaoks materjalide ettevalmistus (The Information Memorandum)

Ostja jaoks koosneb ostueelne ettevalmistus vaid müügieelsest kontrollist (due diligence).

Müügieelne kontroll (due diligence)

Soovitame enne ettevõtte ostu kontrollida millised on ostetava ettevõtte finants- ja maksuriskid. Selleks tuleb tellida ostetava ettevõtte due diligence. Due diligence tulemused mõjutavad ettevõtte müügihinda, sest nende tulemusel tehakse lõplik otsus ettevõtte ostu osas.

Omades enam kui kahekümneaastast kogemust ettevõtete finants- ja maksu- due diligence läbiviimisel erinevates sfäärides (masinatöötlus, logistika, kinnisvara ja toitlustusettevõtted), saame suurepäraselt aidata müüjal paremini valmistuda ostu-müügitehinguks, viies läbi müüjapoolse due diligence.

Ostjal aitame selgitada välja finants-maksuriskid ettevõttes, mida plaanitakse osta.

Teostame nii Finance kui ka Tax due diligence. Meie koostööpartnerid on edukad advokaadibürood (Ellex Raidla Advokaadibüroo OÜ, Advokaadibüroo Cobalt OÜ jt), kelle tellimusel oleme teinud erinevates ettevõtetes erikontrolle ja maksu- ning finants- due diligence.

Ettevõtte müügieelne kontroll müüja jaoks (müüja due diligence)

Selleks, et müügiprotsessis saavutada maksimaalne müügihind, on enne müüki kasulik üle vaadata ettevõtte äri struktuur ja finantsaruanded (müüja due diligence). Kontrolli alla kuuluvad finantsaruanded, finantsnäidud ja maksuarvestus. Selle tulemusel koostatakse aruanne, mille alusel saab ettevõtte juhatus teha vajalikud korrigeerimised ja/või parandused ettevõtte struktuuris ja/või raamatupidamises. Aitame vajalike paranduste ja korrigeerimiste läbiviimisel.

Kui kontrolli käigus selgub, et maksimaalse müügihinna saavutamiseks on kasulik teha ettevõtte reorganiseerimine, aitame ka selle protseduuriga.

Ettevõtte müügieelne kontroll annab müüjale prognoosi tulevasest tehingust, mis aitab tal paremini müügiks ette valmistuda ja rahavooge planeerida.

Müügieelsed maksukonsultatsioonid

Eesti Vabariigis toimub pidev ettevõtete müük. Ettevõtte müügi puhul muutuvad aktuaalseks küsimused, mida üldse müüakse – kas selleks on ettevõtte vara, aktsiad, osalus, ettevõte või juriidiline keha jne.

Sellest tulenevalt on mõttekas tellida müügieelne konsultatsioon. Anname müügisolevatele ettevõtetele maksukonsultatsioone ja analüüsime potentsiaalse tulevikutehingu maksustruktuuri ning informeerime võimalike riskide osas, viidates tehinguga kaasnevatele maksutagajärgedele.

Finantskonsultant praktikasse kuuluvad mitmed eri struktuuriga müügieelsed maksukonsultatsioonid.

Ettevõtte reorganiseerimine

Tavaliselt tekib vajadus ettevõtte reorganiseerimiseks neil firmadel, mis on tegelenud aastaid erinevate äritegevustega ja/või enne ettevõtte müüki panemist.

Samuti vajavad paljud äriühingud struktuuri reorganiseerimist, et saada paremat sünergiat ja ülevaadet kulude kokkuhoiu ja/või finantsala tulemusest. Lisaks võib tekkida vajadus eraldada ettevõttest mingi osa, mille alusel võib tekkida uus ettevõte.

Ettevõtte struktuuri muutused võivad toimuda läbi:

- ettevõtte jagunemise;

- ettevõtte ühinemise;

- osakonna müügi;

- ja muude ettevõttesiseste muutuste

Aitame välja töötada vajaliku äristruktuuri, lähtudes ettevõtte finantseesmärgist. Samuti oleme abiks, kui on vaja teha kokkulepitud reorganiseerimisi. Lähtudes eelnevalt kooskõlastatud struktuuri muutusest, teostame kõik vajalikud protseduurid alates dokumentatsiooni ettevalmistamisest kuni reorganiseerimise kajastamiseni äriregistris. Samuti aitame ettevõtte raamatupidajal kajastada reorganiseerimist ettevõtte finantsaruandes.

Meil on enam kui kahekümneaastane kogemus finantsvaldkonnas ja oleme õiged koostööpartnerid nõustamaks ettevõtte reorganiseerimise küsimustes.

Ettevõtte jagunemine

Ettevõtte jagunemine kerkib päevakorda, kui ettevõte planeerib müüa osa oma tegevusest. Protsessi toimumiseks on olemas erinevad viisid ja reeglistik, millest tuleb kinni pidada. Aitame protsessi algusest lõpuni läbiviimisega ja teostame kõik vajalikud protseduurid alates dokumentatsiooni ettevalmistamisest kuni reorganiseerimise kajastamiseni äriregistris. Samuti aitame ettevõtte raamatupidajal kajastada ettevõtte jagunemist finantsaruandes.

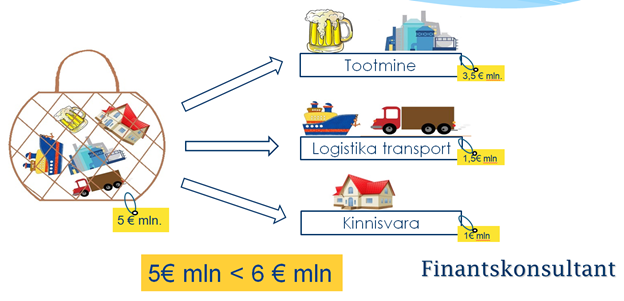

Näide: Kui ettevõte tegeleb tootmisega, on sel üldjuhul nii ettevõttele kuuluv kinnisvara kui ka tootmiseks vajaminev transport. Sellisel juhul on mõistlik jagada ettevõte kolmeks, sest neid kolme eraldi ettevõtet saab pärast jagunemist müüa kallimalt kui enne jagunemist olnud ühte ettevõtet. Näiteks võib müüa eraldi tootmise ja transpordiga tegelev üksus ning jätkata passiivse tulu saamist kinnisvaraga seotud ettevõtlusest. Põhiline erinevus on, et peale eraldumist jätkab ettevõte tegutsemist, peale jaotumist aga lõpetab selle.

Ettevõtte jagunemine on kasulik teha enne müüki, sest tavaliselt on tulevane ostja huvitatud ainult ühest ettevõtte tegevusalast. Kui ettevõte tegeleb mitme eri tüüpi tegevusaladega, on need vaja selekteerida. Huvi korral võta ühendust!

Ettevõtte ühinemine

Ettevõtte ühinemine on tänapäevases majandusruumis tavapärane praktika. Kui omanikul on mitu ettevõtet, millel sarnane tegevusala ja/või ärieesmärk, on mõttekas kaaluda ettevõtete ühinemist. Ettevõtte ühinemisega seotud finants-ja maksuriske ei tasu kunagi alahinnata ja selleks on vaja teostada põhjalik analüüs.

See protsess võib aidata kaasa ettevõtete struktuuri korrastamisele ja anda märkimisväärset kulude kokkuhoidu nii juhtimise kui töötasuga seotud küsimustes. Samuti kaasnevad ettevõtte ühinemisel lisavõimalused turu suurendamiseks ja investeerimiseks. Sellest tulenevalt on ettevõtte ühinemine eriti vajalik toiming arenevate ettevõtete puhul.

Ettevõtte ühinemise protsess on suhteliselt aeganõudev (minimaalselt 3 kuud) ja keeruline, aga selle lõpptulemus peaks kaasa aitama tulevikus paremate finantsotsuste langetamisele.

Müüja poolt ostja jaoks materjalide ettevalmistus (The Information Memorandum)

Ettevõtte müük on protsess, milles omanik müüb oma osaluse potentsiaalsele investorile. Kui tutvumismaterjalides ei soovita kohe müüja nime kasutada, nimetatakse seda The Information Memorandum.

Ettevõtte The Information Memorandum peab näitama ettevõtet potentsiaalsele ostjale parimas valguses, andes realistliku ülevaate sellest, mida müüakse.

Memorandumi pikkus ja keerukus sõltub ettevõtte suurusest ja summast, millega planeeritakse ettevõtet müüa. Praktika on näidanud, et suurema ja kõrgema müügihinna jaoks on vaja esitada täpsem ja positiivsusele suunatud memorandum, mis ei ole ülehinnatud.

Memorandumiga püütakse suunata potentsiaalse ostja tähelepanu tehingu plussidele, tuues samas välja ka võimalikud miinused.

Ettevõtte ostueelne analüüs ostja/investori jaoks ehk due diligence

Et ettevõtte ostuga ei kaasneks n-ö põrsa kotis ostmine, kerkib päevakorda ettevõtte ostueelne analüüs ehk rahvusvaheliselt tuntud termin due diligence (DD). Ostueelse analüüsi käigus on ostjal võimalik saada põhjalikku teavet ettevõtte tegevuse kohta ja kontrollida müüja esitatud informatsiooni õigsust.

Due diligence on protseduur, mille käigus toimub sõltumatu finants-, maksu- ja juriidiline kontroll, andmaks ettevõttest objektiivse ülevaate ning tuues välja võimalikud riskid ettevõtluses. Protsessi tulemusel leitud riskid mõjutavad tulevikutehingu hinda ja annavad ostjale nõu, mille alusel saab lõplikult otsustada ettevõtte ostu osas.

Due Diligence koosneb kolmest osast ja selle kohta koostatakse kirjalik aruanne:

- finantskontroll (FDD);

- maksukontroll (TDD);

- õiguslik audit (LDD).

Finantskonsultant teostab ülalmainitud kolmest kontrollist kahte ehk finantskontrolli (FDD) ja maksukontrolli (TDD). Kolmandat ehk õiguslikku auditit (LDD) teostavad meie koostööpartnerid.

Finance due diligence (FDD)

Finantskontrolli (FDD) käigus kontrollitakse ettevõtte finantsriske. FDD annab vastuse küsimustele, kas müüja esitatud finantsaruanded vastavad ettevõtte tegelikule seisule ja alusdokumentidele.

Tax due diligence (TDD)

Maksukontrolli (TDD) käigus kontrollitakse ettevõtte ajaloolisi maksuriske, vaadates läbi eelmise perioodi lepingud ja maksude deklareerimised ning otsides välja tehingud, mis jäid deklareerimata. Need võivad tuua kaasa tuleviku maksuriske, kui nendega kaasnevad ettevõtlusega mitteseotud tehingud, sellega seotud isikud, mittedeklareeritud palga väljamaksed või erisoodustused jms.

Leitud maksuriski summad ja tehingud annavad ettevõtet ostvale isikule võimaluse müügihinda korrigeerida ja/või nõuda lisagarantiid.

Finantskonsultant praktikasse kuuluvad tootmisettevõtete ostueelsed Finance- ja Tax due diligence tootmis-, metallitootmisettevõtte due diligence jpm.